確定申告の時期がやってきました。

サラリーマン世帯でも住宅ローン控除や医療費控除などの還付を受けるためには、確定申告は避けては通れません。

特にここ数年、節税目的とお得な返礼品で注目されている「ふるさと納税」を積極的に取り入れている方も多いことでしょう。

通常、サラリーマンなどの給与所得者であれば「ふるさと納税」の「ワンストップ特例制度」を使えば、自治体への寄付が5か所以内であれば確定申告が不要です。

ただ、「ワンストップ特例制度」を使って特例申請完了=確定申告をしないでもよい、という誤解がありがちなので注意しましょう。

ふるさと納税・ワンストップ特例制度で注意するべきこと

ふるさと納税をおこない控除されると思っていたら、実際は「ワンストップ特例制度」が適用されていなかったケースとして意外とありがちなのが、以下の3つのケースです。

ワンストップ特例申請書を出しておけば、確定申告をしなくてもよいものとばっかり思っていたけど、適用されないケースもあるので注意が必要なんだね。

1.確定申告で寄付金控除を申請しなかった

最初からワンストップ特例制度を利用せずに、全ての控除を確定申告する方にはなんのことだ?と思われてしまいますが、よくあるケースが確定申告から漏れてしまっている場合です。

ワンストップ特例制度が適用されているので確定申告時に申請しなくてよいと思っていたら、寄付金控除だけが漏れてしまって、翌年の住民税からの控除がされずに損をしてしまいっているケースです。

そもそも「ワンストップ特例制度」とは、手続きの簡素化を目的として、確定申告の不要な給与所得者などを対象に、確定申告をしなくてもふるさと納税をおこなった自治体へ申請書を提出するだけで、寄付金控除を受けられる制度です。

ただし、給与所得者であっても、住宅ローン控除や医療費控除を申告する方は「ワンストップ特例制度」の適用外になるため注意が必要です。

つまり、確定申告をなにらかの理由でおこなう方は、ワンストップ特例制度の申請をおこなっていたとしても、それじたいが無効な手続きになり、自分自身で改めて確定申告の時に他の控除とあわせて、寄付金控除の申請を行う必要があります。

特にワンストップ特例制度は、通常確定申告をおこない還付される所得税からの還付金含めて、控除金額が翌年の住民税より控除されることにより還元されるため、うっかりすると気づかないままになっていることもありえるのです。

もちろん、正しく控除されているかどうかについて、書面上で確認する方法もありますが、さすがにそこまでして確認する方も稀でしょう。

1通あたり300~500円程度の手数料がかかります。

2.寄付した自治体数が5か所を超えてしまっている場合

ワンストップ特例制度はその年度で寄付先の自治体が最大で5か所までとなります。

同じ自治体内で収まれば、寄付件数がいくらでも問題ありませんが、場所が6か所以上になると、それまでにワンストップ特例制度の申請を各自治体におこなっていたとしてもすべて無効になってしまいます。

この場合は必ず、忘れずにすべての寄付金について確定申告をおこない、寄付金控除を受けるようにしましょう。

寄付金額や件数が多い方でワンストップ特例制度を利用したい場合は、ふるさと納税先・金額などをきっちり管理しておくとよいでしょう。

3.ワンストップ特例申請期限に間に合わなかった場合

ワンストップ特例制度による税制メリットを受けるためには、寄付をおこなった翌年の1月10日(必着)までにワンストップ特例申請書を寄付先の自治体へ提出することが必要です。

また寄付毎にワンストップ特例申請の手続きをおこなう必要がありますので、期限までに余裕をもって手続きをしましょう。

年末ぎりぎりになってふるさと納税を行う場合は特に注意。

期限に間に合わなかった場合や、申請書類そのものに不備があった場合は自治体で受理されないため、すでにワンストップ特例申請が完了している自治体分も含めて、忘れずに確定申告をします。

以上、ふるさと納税でワンストップ特例制度を利用するときに注意するポイントでした。

それでは、うっかり確定申告で漏れてしまった寄付金控除について取り戻す手段はないのでしょうか・・・?

ふるさと納税の寄付金控除忘れを取り戻す「更正の請求」

万が一、ふるさと納税の寄付金控除を確定申告で忘れてしまっても、法定申告期限の5年迄であれば、「更正の請求」を申請すれば大丈夫なんだね。助かった!

納税後の更正の請求とは?

確定申告で所得税を納付した後になって、今回のようにふるさと納税の寄付金控除の申告漏れで還付金が少なかったり、逆に経費もれで納付額が多すぎていたと気づくこともあるとおもいます。

そんな時は、「更正の請求」の手続きをおこなうことで、納付した税金が戻る可能性があります。

逆に納税金額が過少だった場合におこなう修正申告とは異なります。

簡単に言うと、更正の請求とは「払いすぎてしまった税金を返してもらうための請求(所得税及び復興特別所得税の更正の請求手続)」です。

更正の請求の注意点としては、

申告期限から5年以内が有効期間(平成22年/2010年分までは1年以内が期限)

ということ。

ふるさと納税の場合は確定申告するべき法定申告期限より、5年後の確定申告期限までに手続きをおこなう必要があります。

例えば、平成29年(2018年)の確定申告は2月16日~3月15日ですので、2018年の確定申告で忘れてしまった場合は、5年後の2023年の3月15日まで(期限日が土日祝日と重なる場合は翌日まで)に手続きをおこなわなければいけません。

更正の請求の手続きに必要なものは?

更正の請求をおこなうためには所轄の税務署に以下のものを提出します。

・更正の請求書(A4サイズ1枚の所定用紙)

・取引の記録に基づき請求の理由の基礎となる事実を記載した書類1部

・本人確認書類(郵送の場合、写しが必要)

・通帳またはキャッシュカード(還付金を受け取るための口座確認)

ふるさと納税の場合、「請求の理由の基礎となる事実を記載した書類」は「寄付金受領証明書(領収書)」となります。

提出方法は税務署に持参、郵送でもe-Taxで行っている方はe-Taxで更正の請求手続きをおこなうと簡単です。

手数料はもちろん不要です。

注意点としては更正の請求は、あくまでも請求に係る税額等について調査し、請求が適正であるか等を審査を依頼する申請手続きです。

処理期間は審査内容・件数などに依存するようです。

寄付金控除(ふるさと納税)について更正の請求をかける場合は、私のケースでは概ね数か月程度(所轄の税務署;所得税還付→お住まいの市区町村で住民税控除には数か月程度)とのことでした。

気になるかたは所轄の税務署(所得税担当)にきけば、おおよその期間を教えていただけます。

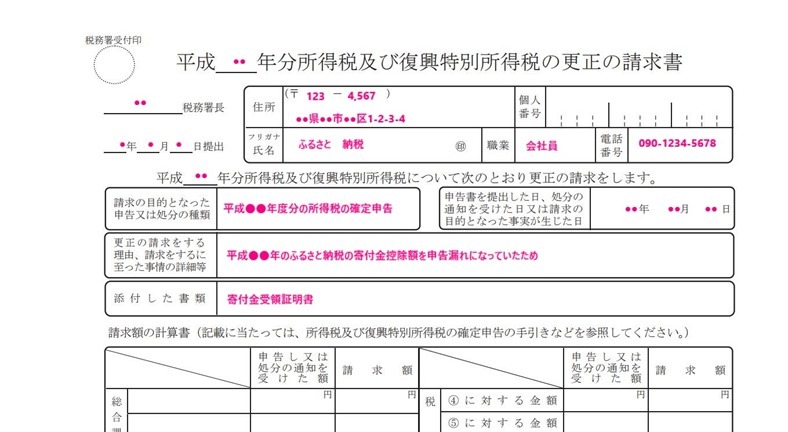

更正の請求の書き方について

所得税の更正の請求手続きには、「所得税及び復興特別所得税の更正の請求書」という所定の用紙に必要事項を記入して提出します。

1.基本情報と申告理由の記入について

住所・氏名・マイナンバーなどの基本情報に加えて、更正の請求の対象となる申告の種類、申告理由を記入します。

例えば、ふるさと納税の場合では以下のように記入するとよいでしょう。

・請求の目的となった申告又は処分の種類:

→ 「平成●●年度分の所得税の確定申告」

・申告書を提出した日:

→ 「平成●●年●月●日」(確定申告をおこなった年月日)

・更正の請求をする理由:

→ 「平成●●年のふるさと納税の寄付金控除額を申告漏れになっていたため」

・添付した書類:

→ 寄付金受領証明書

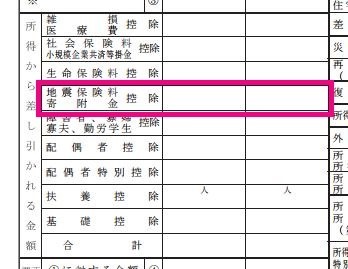

2.請求額の計算書欄の記入について

請求額の計算書欄については、源泉徴収票および寄付金受領証明書をみながら記入します。

確定申告をされたことがある方であれば同じ流れです。

e-Taxで確定申告をしている場合はそちらのデータを読み込んで、寄付金額のところだけ追加で修正しますので入力の手間がはぶけて簡単ですね。

あわせて更正の請求の理由となる事実を証明するための書類を添付する必要があります。

ふるさと納税であれば、寄付をおこなった地方自治体の「寄付金受領証明書(領収書)」です。

万が一、紛失した場合は発行元である自治体へ連絡をして再発行を依頼しますが、中には再発行を受け付けないところもあるので紛失しないようにしましょう。

e-Taxだと更正の請求も手続きも早くて、確定申告時のデータをそのまま流用できるので楽ちんだね!

更正の請求が認められた場合

更正の請求後、審査が通過すれば指定した口座に控除されべるべきであった還付金が振り込まれて、住民税の減額も適用されます。

更正の請求のタイミングが翌年度の住民税が確定していたとしても、更正の請求により住民税の修正が可能な期間(翌々年度の5月頃)迄に提出された場合、再計算されて住民税が減額されます。

逆にかなり後になって更正の請求をおこなった場合は、住民税が徴収されてしまっているので、住民税からの控除ができないため、指定口座への振り込み対応になるようです。

このあたりの対応についてはお住まいの地域によって異なる可能性もあるため、地方税担当窓口まで問い合わせてみることをおすすめします。

また、更正の請求書の記載内容や添付書類に不備・不足があれば、棄却されてしまうため、申請前に税務署に相談することをおすすめします。

ふるさと納税で副業がばれないかもしれないけど面倒な裏技

最後に非常にレアなケースですが、副業による雑所得がある方で、ふるさと納税の寄付金控除を申告する場合の裏技をご紹介します。

一般的に副業禁止の会社に勤務されている方の中には、確定申告をおこない所得税・住民税をご自身直接納付している(普通徴収を選択)ケースも多いでしょう。

通常、確定申告でふるさと納税の寄付金控除を申請すると、所得税からの還付だけではなく翌年の住民税から減額する形で控除を受けるため、注意が必要です。

特にふるさと納税によって住民税で控除される金額が、副業(雑所得)で課税される住民税を超える場合です。

例えば雑所得にかかる税額が10,000円の場合、寄付金額が12,000円を超えれば、控除額が雑所得に係る税額(10,000円)を上回ってしまうため、住民税の確定通知書に「雑所得」が記載されてしまいます。

※12,000円-2,000円=10,000円(所得税の寄付金控除額と住民税の寄付金税額控除額の合計)

このケースでは、雑所得で支払うべき住民税では控除しきれないため、給与所得の住民税により控除されることになり、結果的に「普通徴収」を選んでいたとしても、「特別徴収税額の決定通知書」の「その他の所得計」として記載されます。

これを避けるためには、ふるさと納税を雑所得で支払う住民税よりも少なくおこなったり、できる限りふるさと納税による節税枠を使うために雑所得を増加させて、ふるさと納税による控除金額よりも多くの住民税を支払うようにする方法が考えられます。

それ以外には、住民税の確定のタイミングを利用する方法があります。

言うまでもなく個人の住民税額は、毎年1月1日~12月31日までの収入や所得控除などに基づいて税額が計算されます。

そして、毎年5月までに確定して、6月から納税開始になります。

つまり「ふるさと納税」の申請を翌年の確定申告(または更正の請求)で行うのではなく、2年後の概ね5月以降に「更正の請求」をもって還付をうける方法を使います。

例えば、2017年におこなった「ふるさと納税」については、2018年の確定申告で控除申請を行わず、2019年の確定申告でも行わず、2019年の概ね5月以降で「更正の請求」により寄付金控除を申請します(法定申告開始時期の翌年5月以降)。

概ね5月以降というのは、住民税が確定し、徴収が完了するタイミングです。

安全をとって6月以降が無難でしょう。

このタイミングであれば、自治体にもよりますが、過年度の再計算された「特別徴収税額の決定通知書」が会社には送付されず、納税義務者に郵送されます。

実務上、すでに支払った給与より税金を増減させることが難しいからです。

ただ自治体によって対応が異なる可能性があるため、適宜問い合わせてみることをおすすめします。

いずれにしても「ふるさと納税」は利用しない手はない、誰でもできる節税方法です。

まだ未経験の方も今年からはじめてみてはいかがでしょうか?