野尻さんの著書、「退職金は何もしないと消えていく ~60歳から経済的自由を手にする投資勉強法」というタイトルに魅かれて読んでみました。

全部で181ページの新書ですので、あいた時間にぱっと読めるのでぜひご一読を。

また著者が所長を務めるフィデリティ退職・投資教育研究所より発行されているレポート(無料)”フィデリティ退職・投資研究所 Viewpoint 2008 「60歳からの資産運用」”と一部重複する内容もありますので、まずそちらを読まれることをおすすめします。

【ご参考】フィデリティ退職・投資教育研究所リタイアメント情報ポータル 白書

Viewpoint 3 60歳からの資産運用

Viewpoint 2 “退職後年収”を考える

Viewpoint 1 フィデリティが考える団塊世代の資産設計

この本の一番の肝は第3章です。サブタイトルにあるように、「60歳から経済的自由を手にする投資勉強法」をシンプルに紹介されています。

特に3章は定年後(60歳以降)は「使いながら運用する」方法について書かれていますので、投資信託積立を行い、最終的に老後資金を取り崩す段階になった時については具体的な方法はあまり書籍でも紹介されていませんので必見です。※第3章は約50ページですのであっという間に読めてしまいます。

まず前半で老後の生活で懸念される5つのリスクについて指摘しています。

退職後の生活、セカンドライフで懸念される「5つのリスク」について

①長生きのリスク

⇒ 長生きすることで手持ち資金が不足してしまうリスク ⇒ 老後の資金計画をいかに保守的に検討できるか? 特に定年後、夫婦片方が35年生きる可能性が高いため、資産運用スキルをしっかり身につけることで高齢化時代に有効に資産を増やしていくことが必要とのこと。 特に専業主婦のかたは注意が必要で、資産運用スキルをつけることをすすめています。

②医療・介護費のリスク

⇒ 思ったよりは生活費(必要経費)はさがらない。その上、見えない医療費が重くのしかかる(後期高齢者医療制度で負担増加する)と指摘。

③インフレリスク

⇒ これから物価高騰するリスク、お金の価値がさがる。また将来的な年金も物価上昇率よりも下回る可能性が高いため、インフレへの耐性が強いポートフィリオを組むべきとの指摘。つまり、運用によりインフレへのリスクヘッジを行う。例えば3%インフレ率ならば運用で4%利益をだせれば、4%-3%=1%となる。日本人に多い預貯金に偏ったポートフォリオでは20年後、30年後に自分の資産が目減りするリスクをヘッジすることができないため、今後の 資産形成には国際分散投資をすすめています。インフレヘッジにはドルコスト平均法によるコモディティの投資信託の長期的積立投資や、インフレ連動国債や物価連動国債を組み入れた投資信託を購入するのは有効とも言われています。

④過度な引き出しのリスク

⇒ これからは「使いながら運用する」ことを学ぶべき。つまり、定年を迎えたら運用が終わりではないと認識することが必要。今後はより長生きする可能性があるため、公的年金には頼れなくなり、年金受給資格も年々引き上げられていき、なかなか受給できなくなる恐れもでてくる。

但し、運用しながら使う場合は、運用状況とひきだす金額のバランスが大切。ポイントとしては資産のパフォーマンスを無視して一定金額をひきだすのではなく、運用成績は悪いときは少なめに引き出すマネーマネジメントが必要とのこと(価格変動リスクと収益率の配分リスクにも留意)。

キーワードは「計画的」と「効率的」の2点で、運用収益率から計画的な引き出し金額を決めて毎月一定額だけ引き出す。一方で運用の効率性を崩さないように毎年または定期的に引き出す金額を見直すこと。特に老後のマネーマネジメントは手持ちの資産を取り崩すとき、すこしでも長く原資を持たせられるかどうかにかかっているので、この計画的で効率的な資産運用と取り崩し方法をおすすめされています。とりわけ老後の最初の5年間(60歳退職、65歳年金受給の場合)が特に保守的に取り崩していくべきとのことです。

⑤資産の偏りのリスク

⇒ デフレ経済からインフレへのシフトで現金価値が下がる可能性が高いため、これからの時代は投資運用して増やすこと。

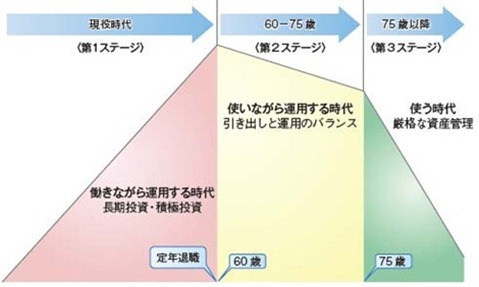

以上、老後の5つのリスクに対して、老後いかに経済的に余裕をもって生活することができるのか、そのための資産設計方法を現役時代~老後を3つのステージにわけてそれぞれの投資スタンスを解説されています。この部分は上記無料レポートでも解説されています。

フィデリティ退職・投資研究所 Viewpoint 2008 「60歳からの資産運用」

経済的自由をつかむ資産設計術

リタイア後の資産運用については、3つのステージで考えるとよい。

①現役時代}(60歳まで)⇒「働きながら運用する時代」:長期投資・積極投資

②60歳から75歳まで⇒「使いながら運用する時代」:長期投資・分散投資

③75歳以降は「使う時代」:厳格な資産管理

※人生を資産運用の観点で3つのステージに分けたイメージ図

出所:フィデリティ退職・投資研究所 Viewpoint 2008 「60歳からの資産運用」

最近は積立投資信託で資産運用の書籍が多くでていますが、積み立てた後についてどうするのか?については書かれていないものが多いと思います。

その点、簡単ではありますが、この本には老後の資産運用について5つのヒントが書かれています。

老後の資産運用5つの法則とは?

①4つの資産に長期・分散投資

具体的には他の同種の積立投資書籍でかかれているのと同じく、国内株式、海外株式、国内債券、海外債券の4つで考えるのが一番シンプルなポートフォリオ(+現預金も含め)。

②複数のポケットに分ける。

つまり、 75歳までに使うお金と75歳以降に使うお金を分けておくのもひとつの手。75歳以降のお金は妻のための生活資金と考える(女性のほうが寿命が長いため)。

③流動化できる資産を中心に保有

資産運用の基本は必要な時にいつでも現金化できる「流動性」を併せ持つこと。

④預貯金も重要(すぐに使える手持ち現金として)

⑤過度の為替リスクは回避(FXや外貨預金等)

総じて、この本やレポートを読んで、現役時代を含め、60歳まで、60~75歳まで、75歳以降の3つのライフステージで考え、それぞれのステージにあった資産運用と取り崩しを実践していくことを改めて認識することができました。

これまでは老後に必要な生活費のためにいくら積み立てるのかにだけ目がいっていただけに、この考え方は私には新鮮でした。

この本では具体的には老後の取り崩し方法については記載されていなかったものの、運用成績によって毎年引き出す金額を柔軟に変更していくことの大切を理解できたと思います。

一通り、インデックス投信積立関連書籍を読んでしまった人にも定年後の資産運用の考え方を理解できるおすすめの本です。