誰にでも訪れる老後。

老後2000万円不足問題も記憶に新しいところですが、あなたは老後にいくらお金が必要なのか把握しているでしょうか?

ただ、日々報じられるニュースや一般的な統計情報などに踊らされ、いたずらに不安になる必要はありません。

まず、あなた自身のケースではどの程度の金額が必要なのかを「見える化」して、不足分に対して考え備えておくことが大切です。

お金の問題はひとそれぞれ家族構成や資産状況なども異なるので一律には言えませんが、ご自身のケースで把握することは簡単にできます。

結論からお伝えすると、定年後のお金は「足りない分だけ」用意すればよいのです。

もちろん、それ以前にあなた自身がいくらお金が足りないのかわからないのでは、それに対して準備のしようがありませんが、誰でも簡単に把握する方法があります。

以下、5つのポイントを念頭に順番にみていくことで、あなたの定年後・老後に足りないお金を把握し、さらには対処することができます。

- 1.家計の見える化をして現状の支出を把握する

- 2.将来的な収入見込みを把握する

- 3.収支を計算して、足りない金額を把握する

- 4.不足金額に対して、3つの視点で対処する

- 5.いずれも夫婦協働作業で行い、共有する

まずは本記事でご紹介するプロセスを参考に、ご自身で老後に必要な総額を計算してみることから始めてみましょう。

推薦図書:「100歳までお金に苦労しない定年夫婦になる!」

「100歳までお金に苦労しない定年夫婦になる!」(集英社)では、FP・社会保険労務士でもある井戸美枝さんならではの幅広い経験に基づく、初心者でもわかりやすく実践しやすい、人生100年時代でもお金に困らない「定年夫婦」になるための方法を知ることができます。

お金の見える化を夫婦協働作業で行い、夫婦・家族間で共有化することで、家族で将来に対する備えを考えるきっかけになるでしょう。

老後対策の考え方を体系的につかめるので、特に初心者のための最初の1冊目(指南書)としてオススメします。

定年後/老後に必要な総額を知るための簡易計算方法

人生100年時代をむかえ、老後に足りないお金を知るためには、まずは老後に必要な総額を知る必要があります。

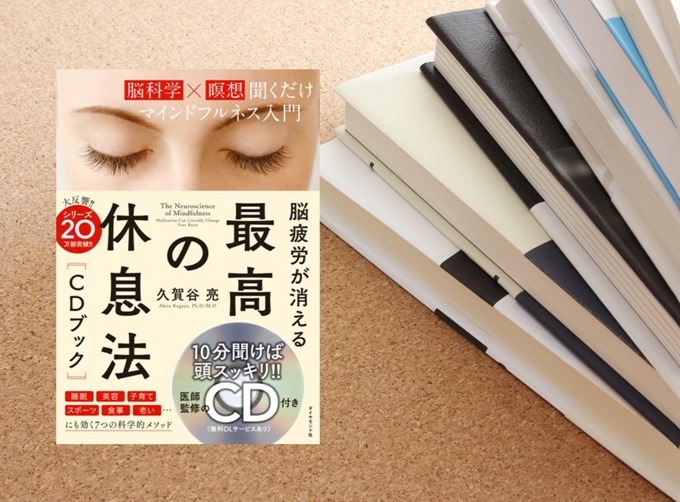

簡易計算になりますが、次の図でご自身のケースで数字をあてはめていくと、必要な総額がわかります。

※平均余命や平均寿命、現役時代の生活費の対する老後の生活費の%などは、各自調整することで精度をあげることができます。

以上、ざっくりした試算となりますが、この段階で埋めることができない数字があっても心配はありません。

何が必要な情報なのか、わかっただけでもまずはOKです。

次のステップとしては、埋められなかった数字を調べること、さらにはご自身の生活実態にあわせてリアルな数字に置き換えていく必要があります。

この作業を通して、見える化されていき、より正確に老後に足りないお金を把握することができるのです。

定年後/老後に足りないお金を3ステップで把握する

上図に具体的な数字を埋められなくても、これからご紹介する3ステップを順に進めることで、老後に必要な総額の計算から、老後の足りないお金を把握していくことができます。

基本的には次の3ステップで足りないお金の見える化をおこないます。

- STEP1:将来の支出を把握する(基本生活費+その他支出)

- STEP2:将来の収入を把握する(公的年金+企業年金等+自分年金)

- STEP3:収支を把握する(上記で求めた差額)

STEP1:将来の支出を把握する

このステップでは、まずは現状の家計を「見える化」することになります。

日々のお金の出入りを把握する必要がありますが、それには家計簿をつけることからはじめます。

といってもこれまで家計簿をつけていないという方もいるかもしれませんので、月単位でよいのでざっくり毎月の収入と支出を書き出してみます(家賃などの固定費と光熱費などの変動費に分けます)。

※季節要因や定期的なイベントなどもあるため、1年間はざっくり家計簿をつけてみることが必要だと個人的には思います。

ここで明確にするべきことは、老後の生活費試算のベースとなる「現在の基本生活費(固定胃+変動費)」です。

これがわかれば、想定寿命からの基本生活費がわかります。

注意点としては、現役時代の生活費がそのまま老後にスライドするのではないという点です。

定年後の基本生活費の目安は、現役時代の7割程度とみておくこと。

さらに基本生活費以外に考慮する必要がある要素として、「医療費・介護費用」と「ライフイベントにかかる費用」です。

備えのお金として大きな割合を占める、「医療費と介護費用」については人それぞれで予測不能なところもありますが、一人あたり800万円程度(医療費250万円+介護費用550万円)をここでは見込んでおくこととします。

夫婦ふたりで、ざっくりで計1,600万円となります。

一方、ライフイベントにかかる費用は例えば、車の買い替えや自宅のリフォーム費用から、冠婚葬祭、旅行や趣味などに使う費用です。

STEP2:将来の収入を把握する

次に将来入ってくるであろう収入見込みを「見える化」します。

収入の要素としては大きく3つあり、①公的年金、②企業年金・退職金(サラリーマンの場合)、③自分年金(預貯金などの資産)です。

公的年金はねんきん定期便をみれば、将来にわたって受給できる年金見込額を把握することができます。

また企業年金・退職金は会社の規定などを確認することで把握することができます。

さらにこれに加えて、現在の資産リスト(預貯金・投資・不動産)を作成します。

STEP3:収支を把握する

最後のステップは、STEP1とSTEP2で求めた、金額の差を求めることになり、この金額が老後に不足する金額です。

将来の収入-将来の支出(基本生活費+医療費・介護費用+イベント費用)=老後に足りない金額

この差額がマイナスになっていて、現在の貯金や資産でカバーできなれば、それがあなたの老後の不足額となります。

定年後/老後に足りないお金に3ステップで対処する

以上の3ステップを踏むことで、将来的に不足するお金の総額が把握できました。

足りないお金がわかったら、次に3つのポイントで対処することを検討します。

この段階でようやく、不足金額をカバーするための手を打つことができるわけです。

そして、ここで重要なのは、STEP1→STEP2→STEP3の順番で見直すことです。

- STEP1:支出を見直す(家計のダウンサイジング)

- STEP2:収入を増やす(できる限り長く働くこと)

- STEP3:資産を増やす(税制優遇制度の活用、年金受給繰下げ)

STEP1:支出を見直す

ここではまず基本生活費を見直します。

つまり、家計をスマートに精査、無理なくダウンサイジングすることです。

ただ注意点としては、「満足度の低い支出(惰性で支払っているもの)」から着手することからはじめましょう。

その次に「満足度の高い支出」であったとしても適正額を意識して、多すぎるものはカットします。

私も見える化してわかったのですが、一番大きなインパクトを持つ支出として、わが家のケースでは住居と車にかかる費用です。

住宅ローンがある方はできる限り定年前に支払い終えるように手を打ちます(有利な低金利な住宅ローンに借り換えるのも一手)。

また、車もカーシェアなどを利用すると駐車場や維持費が不要となります。

そして、生命保険を契約している場合、定年後は見直し必須です。

極端な話、当面の医療費の支払いに必要な貯蓄(ひとり100万円程度)があれば不要で、むしろ生命保険に支払う分を貯金しておくほうがよいです。

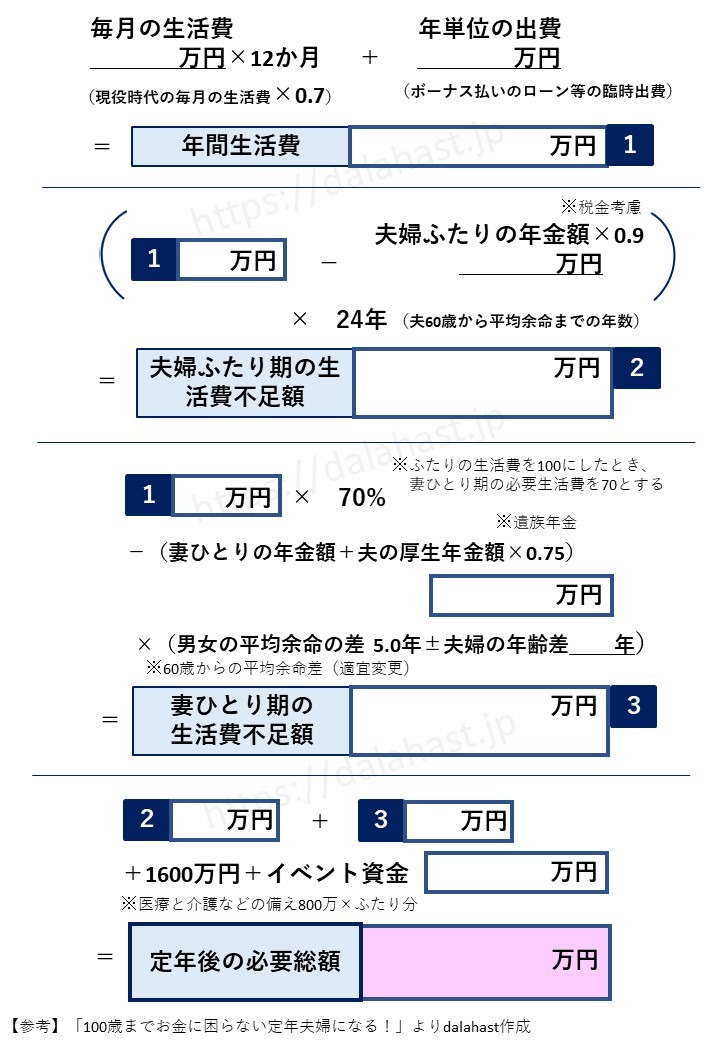

公的な保障制度(高額療養費等)や会社の保障制度(傷病手当金等)もあるので、カバーできる保障内容をまず知っておくことが大切です。

こちらの記事でも言及しましたが、本当に保険が必要なのかは、まず「公的保障」>「企業保障」>「私的保障(自己資金)」の順番で考えることが大切です。

STEP2:収入を増やす

次に考えるべきことは、収入を増やすことを考えます。

一番簡単なのは、定年を遅らせること、定年そのものをなくすこと。

つまり、長く働いて持続的な収入を得ることです。

非常にシンプルですが、これ以上の良策はありません。

夫婦とも働けるうちは働き続けることで、老後の3大不安(収入・健康・孤独)を解消することにもつながります。

また、公的年金の受給を繰下げることで最大+42%年金が終身にわたって増えることも知っておきましょう。

※現行制度で65歳を70歳からに繰り下げた場合

STEP3:資産を増やす

そして最後に、余裕資金があるのであれば投資を検討します。

もちろん、投資は無理をしてする必要はありませんので、念のため。

投資をする場合は、税制優遇制度のある確定拠出年金(個人型DC/iDeco、企業型DC)、NISA/つみたてNISAを活用して、老後のための資産を積立運用します。

その際、低コストのインデックス投資信託を使い、グローバルに分散投資をすることでリスク分散をはかります。

一方、自営業・フリーランスの方であれば、国民年金基金や小規模企業共済、国民年金の付加年金を考慮します。

このあたりの話はこちらの2冊がニュートラルな視点でとても参考になります。

また、投資は絶対必要ではありませんが、インデックス投信を活用した積立投資については、こちらの1冊が積立投資をする上でのマインド含めて最初に読む本として参考になります。

特に積立インデックス投資を行っている中、リーマンショックを経験されているので、その体験談や考え方はとても共感深いです。

ここでは資産を増やすことだけに言及しましたが、こちらの野尻さんの本では寿命までに資産切れにならない方法として紹介されている、「資産運用しながら引き出していく」という出口戦略のアイデア(4%引き出しながら3%で運用し続ける)が参考になると思います。

老後に向けて貯蓄したら、老後はどのようにそれを運用しながら取り崩していくのか、実践的な内容です。

お金に苦労しない定年夫婦になるための5つのポイント

以上、定年後/老後に足りないお金を把握することで、そのギャップを埋めるための方法をみてきました。

まとめると、次の5つのポイントを実践することで、100歳になってもお金に苦労しない定年夫婦になることができると言えます。

- 1.家計の見える化をして現状の支出を把握する

- 2.将来的な収入見込みを把握する

- 3.収支を計算して、足りない金額を把握する

- 4.不足金額に対して、3つの視点で対処する

- 5.いずれも夫婦協働作業で行い、共有する

何よりも夫婦で一緒に調べて計算、共有化することが大切です。

まとめ:人生100年時代は「お金の見える化」で備える

かくいう私も昨年の「老後2000万円不足問題」をきっかけに、家計の見える化に着手、将来にわたるキャッシュフロー作成の取り組みをやってみたところです。

いたずらに不安になる必要はありませんが、現実を早い段階から受け止めて、それに備えることで、老後のお金についての不安感を一掃することができます。

特に知識のない方でも本書を手にとり、読み進みながら、ご自身のケースにあわせた老後を含むキャッシュフローを作成してみましょう。

自分自身ではなかなか予想がつきづらい医療費や介護費用などは本書等、自分なりに納得できる数値を参考にシュミレーションに組み込むとよいでしょう。

大切なのはまずはざっくりとした金額でもよいので、見える化することです。

私の場合、現在から人生の終焉まで今後のライフプランを書き出し、それに連動する収入・支出を記入、最終的には累積キャッシュフローにまで落とし込んだ「未来家計簿」なるものを作成しました。

実際に自分で手を動かして、自分の状況に照らし合わせたリアルな数字を可視化する作業は、具体的な備えを考える上で良いきっかけになります。

将来起こりうる課題をあらかじめ把握することで、早い段階から手を打てるので、結果的に心のゆとりにもなるのです。

また、なんとなく不安に感じながらも漠然していたものが「見える化」され、それを夫婦間で共有することができたのが何よりも大きな効果だったと感じています。

ぜひ、みなさんも楽しい定年夫婦生活を楽しむための未来の家計簿を作成してみませんか?

その際、この「100歳までお金に苦労しない定年夫婦になる!」は良きガイドブックになるでしょう。

オススメ度:★★★★★